当サイトについて

- 当サイトは、ファンドのご紹介を目的として野村アセットマネジメントが作成したご参考資料です。

- 当サイトは、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当サイト中の記載内容、数値、図表等については、当サイト作成時のものであり、事前の連絡なしに変更されることがあります。

- 当サイト中のいかなる内容も将来の投資収益を示唆あるいは保証するものではありません。

口座をお持ちでないお客様

口座をお持ちのお客様

オンラインサービスにログインしていただく必要があります。

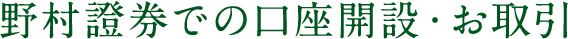

人生100年時代が到来しています。

若い世代は長い人生に向けて

早い時期から資産形成を意識することが

重要になってきました。

既に年金を受取られている世代は

資産を運用することでお金の寿命を延ばして、

余暇や趣味など

有意義な人生を楽しみたいものです。

人生と資産の関係(イメージ)

上記は「人生と資産の関係」の説明の一例であり全てを網羅したものではありません。

【毎月3万円を積立てた場合】

税金等は考慮しておりません。

(出所)

厚生労働省「令和5年賃金事情等総合調査」「令和6年度の年金額」(https://www.mhlw.go.jp/)、総務省「家計調査報告(令和5年)」(https://www.soumu.go.jp/)、公益財団法人生命保険文化センター「令和4年度 生活保障に関する調査」等のデータを基に野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

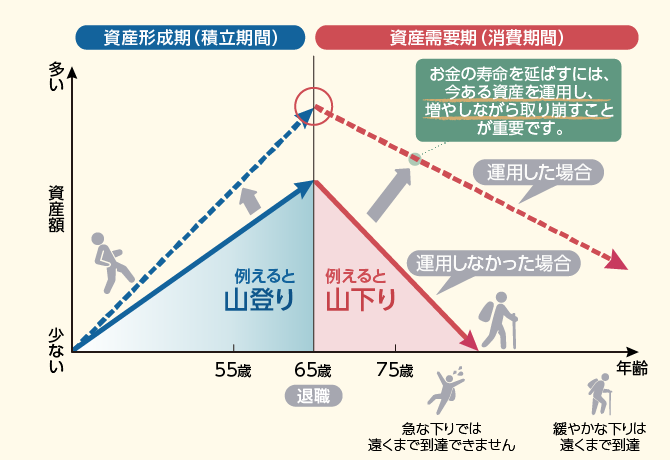

65歳を起点とすると、運用しなかった場合は87歳でお金を使い果たしてしまいます。

年率3%で運用できたと仮定すると、ゆとりある生活を100歳過ぎまで続けられる試算となりました。

【4,400万円を元に、

隔月毎に32万円ずつ取り崩す場合】

*

運用成果がマイナスの場合、87歳よりも早く貯蓄を使い果たす場合があります。

シミュレーションの前提:65歳の時点において4,400万円※1の貯蓄を2ヵ月毎に32万円(16万円※2×2ヵ月)取り崩したと仮定し、運用した場合としなかった場合の貯蓄残高の推移を示しています。

(注)

上記は野村アセットマネジメントが算出した試算結果であり、算出過程で取引コストや税金などは考慮していません。

※1

厚生労働省「令和5年賃金事情等総合調査-退職金、年金及び定年制事情調査」調査産業計・満勤勤続・大学卒・男性 平均退職金額(令和4年度)と総務省「家計調査報告」2023年の60~69歳の純貯蓄額を参考にしています。

※2

(「ゆとりのある生活費」より)理想の生活費(38.7万円)から標準的な年金額(23.0万円)を差し引いた金額(約16万円)。

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

人生100年時代。長い人生を安心して過ごしたいものです。

豊かなセカンドライフの手助けに「マイ・ロングライフ」をご提案いたします。

「マイ・ロングライフ」は、安心して豊かなセカンドライフを長く続けるために、次のような運用を行ないます。

※

ファンドのポートフォリオにおける利回りのことであり、毎年3%の投資収益が得られるものではありません。

*

当ファンドにおいて、コストとは主に当ファンドの運用管理費用(信託報酬)や実質的な為替ヘッジコストを指します。

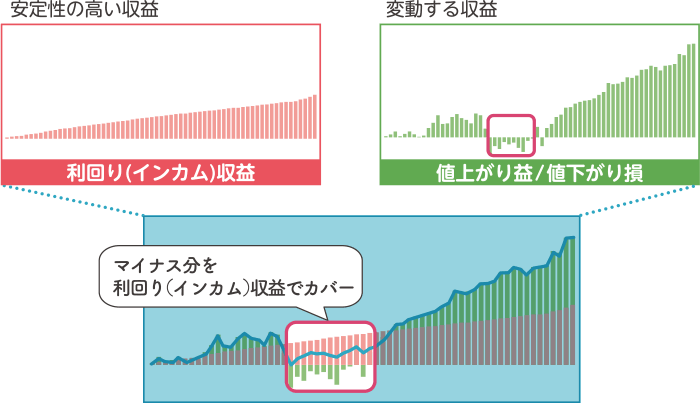

利回り(インカム)収益は、株式や債券の保有中に受け取る配当や利子などのこと。

資産運用の収益源として、安定性のある利回り(インカム)収益を組み込むことで、中長期的な収益の積み上げが期待されます。

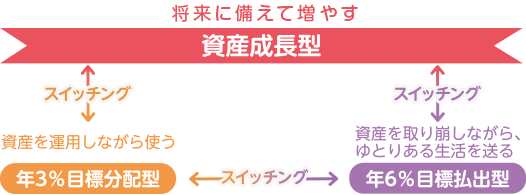

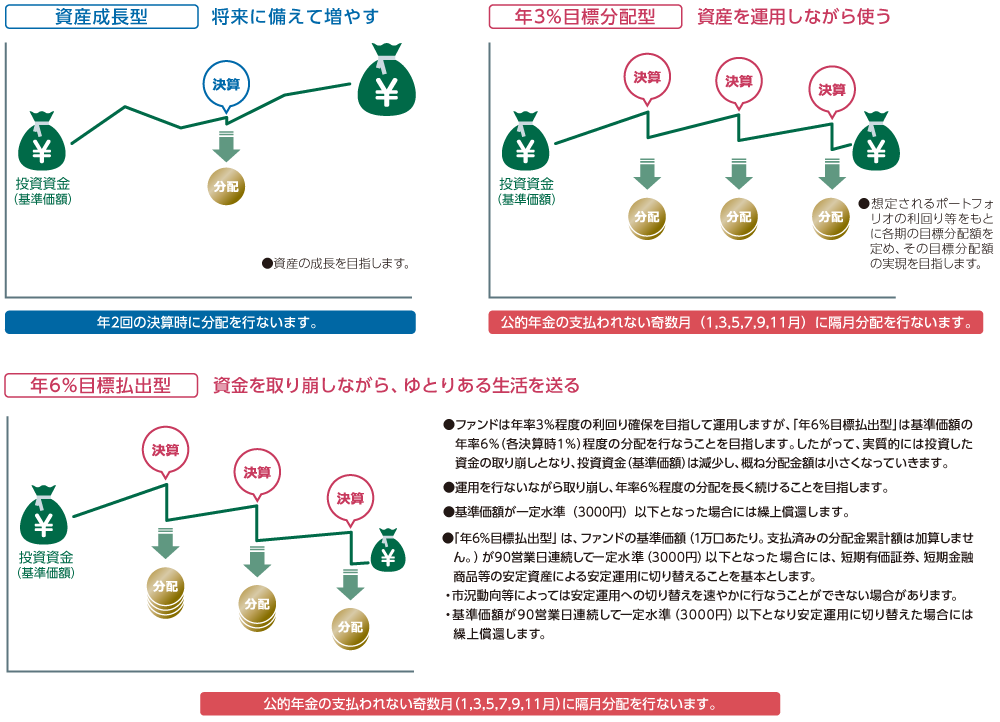

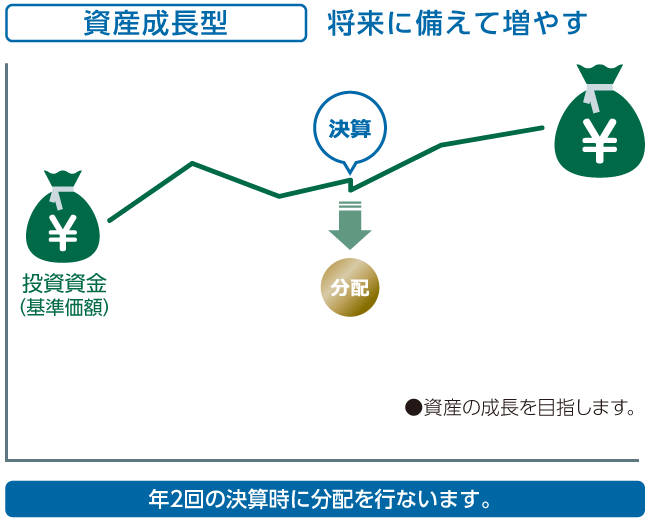

資産運用の成果のイメージ

※上記はイメージです。資金動向、市況動向等によっては、上記のような運用ができない場合があります。

*

ここでの「『資産寿命』を延ばす」とは、基準価額の大幅な下落を抑えることで信託財産の保全を目指した運用を行なうことを通じて、投資家の皆様の資産の保全を図ることです。

*

販売会社によっては、一部または全部のスイッチングのお取扱いを行なわない場合があります。

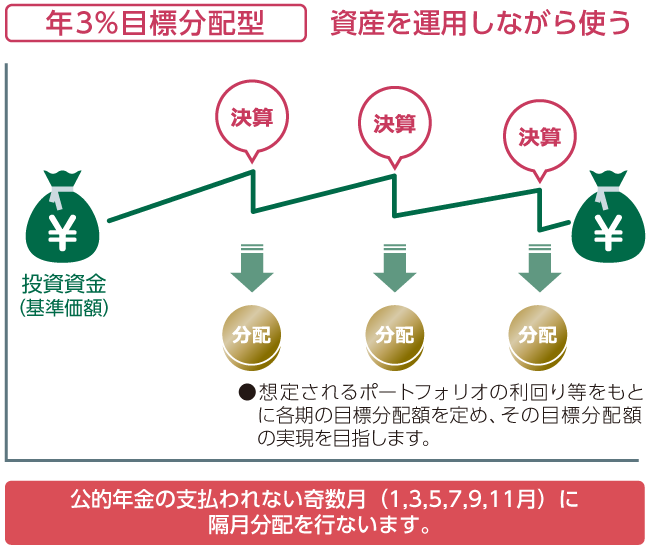

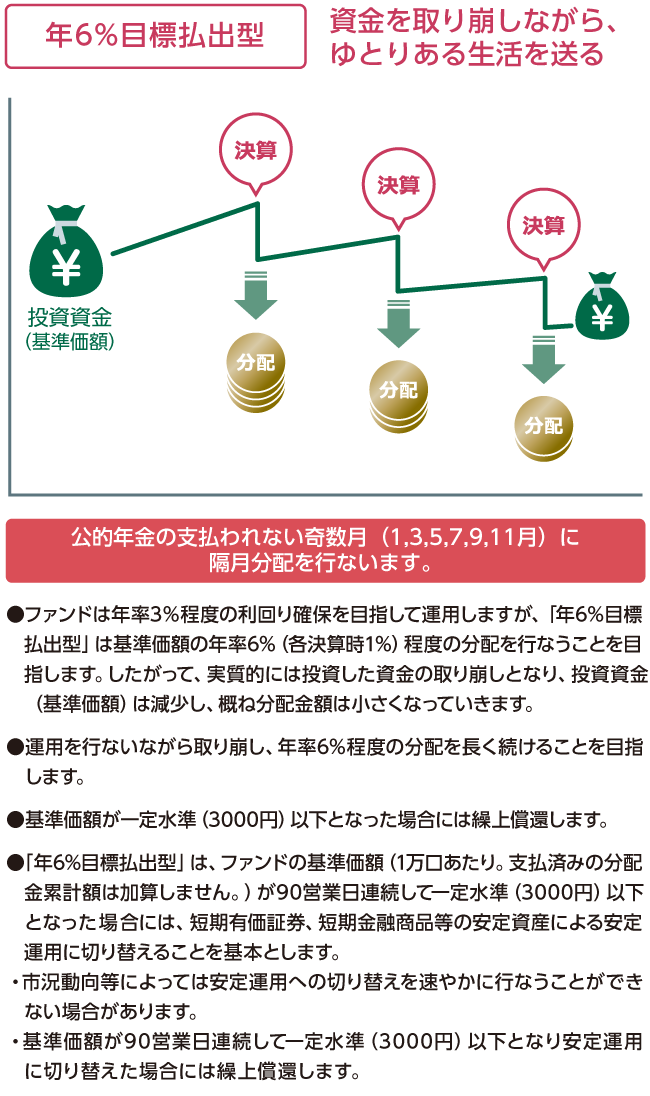

ファンドの投資資金(基準価額)の推移と分配のイメージ

上記の図はあくまでイメージであり、実際の投資資金(基準価額)の動きとは異なります。将来の投資成果を示唆・保証するものではありません。

資金動向、市況動向等によっては、上記のような運用ができない場合があります。

請求目論見書などにつきましては、野村アセットマネジメントホームページをご覧ください。

ファンドは、投資信託証券への投資を通じて、株式、債券、バンクローンおよびREIT(不動産投資信託証券)等に実質的に投資する効果を有しますので、当該株式の価格下落、金利変動等による当該債券およびバンクローンの価格下落、当該REITの価格下落や、当該株式の発行会社、当該債券およびバンクローンの発行体、および当該REITの倒産や財務状況の悪化等の影響により、基準価額が下落することがあります。また、外貨建資産に投資しますので、為替の変動により基準価額が下落することがあります。したがって、投資家の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失が生じることがあります。なお、投資信託は預貯金と異なります。

詳細については、投資信託説明書(交付目論見書)記載の「投資リスク」をご覧ください。

ご購入代金※に応じてご購入価額(ご購入申込日の翌々営業日の基準価額)に以下の率を乗じて得た額

| ご購入代金 | ご購入時手数料率 |

|---|---|

| 1億円未満 | 2.2%(税抜2.0%) |

| 1億円以上3億円未満 | 1.1%(税抜1.0%) |

| 3億円以上5億円未満 | 0.55%(税抜0.5%) |

| 5億円以上 | 0.275%(税抜0.25%) |

※ご購入代金=ご購入口数×基準価額+ご購入時手数料(税込)

ありません。

ファンドの保有期間中に、期間に応じてかかります。

純資産総額に年1.0175%(税抜年0.925%)を乗じて得た額

*ファンドが実質的な投資対象とするREITは市場の需給により価格形成されるため、その費用は表示しておりません。

*投資対象とする投資信託証券においてETFに投資する場合は、信託報酬に加え、投資するETFに関連する費用がかかりますが投資するETFとその比率があらかじめ定まっていないため記載することができません。

ファンドの保有期間中に、その都度かかります。(運用状況等により変動するため、事前に料率・上限額等を示すことができません。)

・組入有価証券等の売買の際に発生する売買委託手数料

・監査法人等に支払うファンドの監査に係る費用

・ファンドに関する租税 等

1万口につき基準価額に0.2%の率を乗じて得た額

上記の費用の合計額については、投資家の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

詳しくは、投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

当ファンドの詳しい内容は、商品説明資料でご確認ください。

口座をお持ちでないお客様

口座をお持ちのお客様

オンラインサービスにログインしていただく必要があります。