人生を豊かにするマインドセット

(監修 野村證券金融工学研究センター 大庭昭彦)

老後に使えていない「老後資産」

老後を豊かに暮らすには「貯める」だけでなく「上手に使う」ことも欠かせません。しかし多くの人は、その「使い方」が十分ではないようです。

図表1を見ると、金融資産の平均は60〜64歳で1,948万円とピークを迎えた後も大きく減らず、85歳以上でも1,577万円を保っています。つまり、多くの人が老後に資産をあまり取り崩していないことが読み取れます。

このグラフを年代ごとに追った資産の推移と仮定すると、65歳から85歳までの20年間で使った金額はわずか371万円(1,948万円−1,577万円)にとどまっているということになります。20年間で371万円ということは、月額にすると1.5万円程度に過ぎません。85歳以降に残りの1,577万円を100歳までの15年間で取り崩すとすれば、月額約8.7万円になります。

そう考えると、65歳から85歳までにおける資産の取り崩しが、いかに控えめであるかがわかります。

- (注)1万円未満を四捨五入しています。

- (出所)総務省「2019年全国家計構造調査」(https://www.stat.go.jp/)

金融広報中央委員会の調査※によると、金融資産の保有目的として「老後の生活資金」を挙げる人は約77%にのぼります。一方で、「遺産として子孫に残す」と答えた人は12%程度にとどまります。このことは、主に自分で使うために保有しているにも関わらず、結果としては多くのお金を残してしまっているということを示唆しています。

これは将来に対する不安が強すぎるために、「老後資産は、減らしてはいけない」、「できるだけ使わずに残したい」という合理的とは言えない過剰な制約を自分に科してしまっているのでしょう。

老後のためと思って長年かけて貯めたお金を取り崩すのは、頭では「必要なこと」とわかっていても、心が追いつかないものです。

しかし、行動ファイナンスの観点から見ると、「お金を使うことへの心理的な抵抗」は特別なことではありません。その仕組みを理解すれば、より前向きに、安心して老後資産を活かすためのヒントが見えてきます。

老後資産を使うことがなぜ怖いか

老後資産を取り崩すのをためらうのは、人間が持つ非合理バイアスと呼ばれる心理の影響が大きいようです。

まず挙げられるのが「損失回避」です。

人は「得をする喜び」よりも「損をする痛み」を強く感じる、という行動ファイナンスの基本原則です。

老後のためにと計画通りに貯めたお金であっても、残高が減るのを見ると「損をしている」と感じてしまうのです。

また、「保有効果」も影響します。

人は一度手に入れたものを手放したくないという心理傾向があり、特に長年築いた金融資産ほど愛着が強くなります。

さらに、「現状維持」も関係します。

現在の資産残高という現状を変えることに心理的な抵抗を感じ、資産を取り崩さず現状を維持しようとする心理です。

これらを含めた様々な心理バイアスが複雑に絡み合い、結果として老後資産を使うことができないということになるのです。

老後資産を「上手に使う」ために

老後資産を「上手に使う」ためには、どうしたら良いでしょうか。

まず活用したいのは、自分の行動を適度に縛ってくれる「コミットメントデバイス」の力です。

コミットメントデバイスとは、たとえばダイエットをするときに家族や友人に宣言しておき、誘惑に負けにくくする工夫のようなものです。

取り崩しルールを家族と共有しておく方法もありますが、計画どおりに続けるのは現実には難しいことが多いでしょう。

確実に実行するには、より直接的なコミットメントデバイスとして「自動化」を活用すると良いでしょう。

例えば、年3%を目安に分配するタイプのファンドなど、定期的に一定割合の分配金が支払われる「分配型ファンド」を利用すれば、取り崩しを自動的に進めることができます。

また、お金に色をつけて見てしまう「メンタルアカウント」という心理バイアスを逆用し、資産を「希望のアカウント」と「安心のアカウント」に分けて管理する方法も効果的です。

「老後を楽しむための資金」と「万が一に備える生活防衛資金」を別々の口座にしておくことで、心理的に老後資産を使いやすくします。

ただし、このとき「安心のアカウント」を必要以上に大きくしがちな点には注意が必要です。

一般的に、生活防衛資金は“生活費の3ヵ月〜1年分”が目安とされています。仮に1ヵ月の生活費が30万円とすれば、90万円〜360万円程度が基準となります。多少余裕を持たせるとしても、生活費の1年分360万円+α程度で十分と考えられますので、参考にしてみてください。

「何歳まで」という目標を明確に持つ

老後資産を「上手に使う」ために最も重要なのは、何歳まで資金を使うことを想定するのかという目標を明確にすることです。取り崩す期間が定まらなければ、毎年どれだけ使ってよいのか判断できません。しかし、多くの人は自分が何歳まで生きるかを具体的にイメージできていないのではないでしょうか。

もちろん、寿命は事前に分かるものではありません。それでも「何歳まで」をひとつの前提として決めることで、取り崩せる金額が明確になり、老後資産を使いやすくなります。

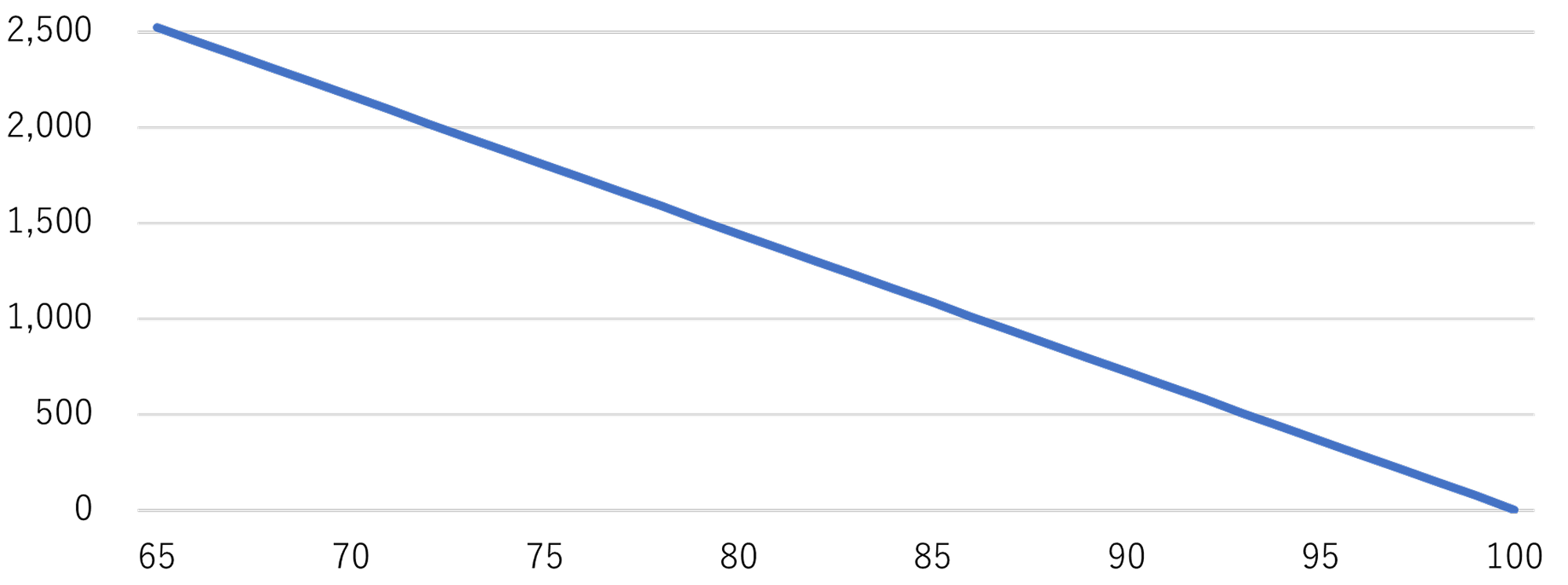

例えば、「人生100年時代」という言葉を踏まえ、思い切って「100歳まで」と決めてしまうのも一つの方法です。仮に65歳時点で老後資産が2,588万円※ある場合、年72万円(月6万円)を取り崩しても100歳まで枯渇しません。こうして根拠を持って計算することで、より安心してお金を「使う」ことができるようになります。

まず初めに「何歳まで」という目標を決め、その後、ご自身や資産の状況などの変化に応じて目標を更新していく。このようにすれば、老後の安心感につながり、老後資産を使うことへの心理的な抵抗が軽くなるのではないでしょうか。

- 上記は2,588万円から年額72万円を毎年取り崩したケースを基に野村アセットマネジメントが算出したシミュレーション結果です。インフレ等の影響は考慮しておりません。

- (作成)野村アセットマネジメント

最後に

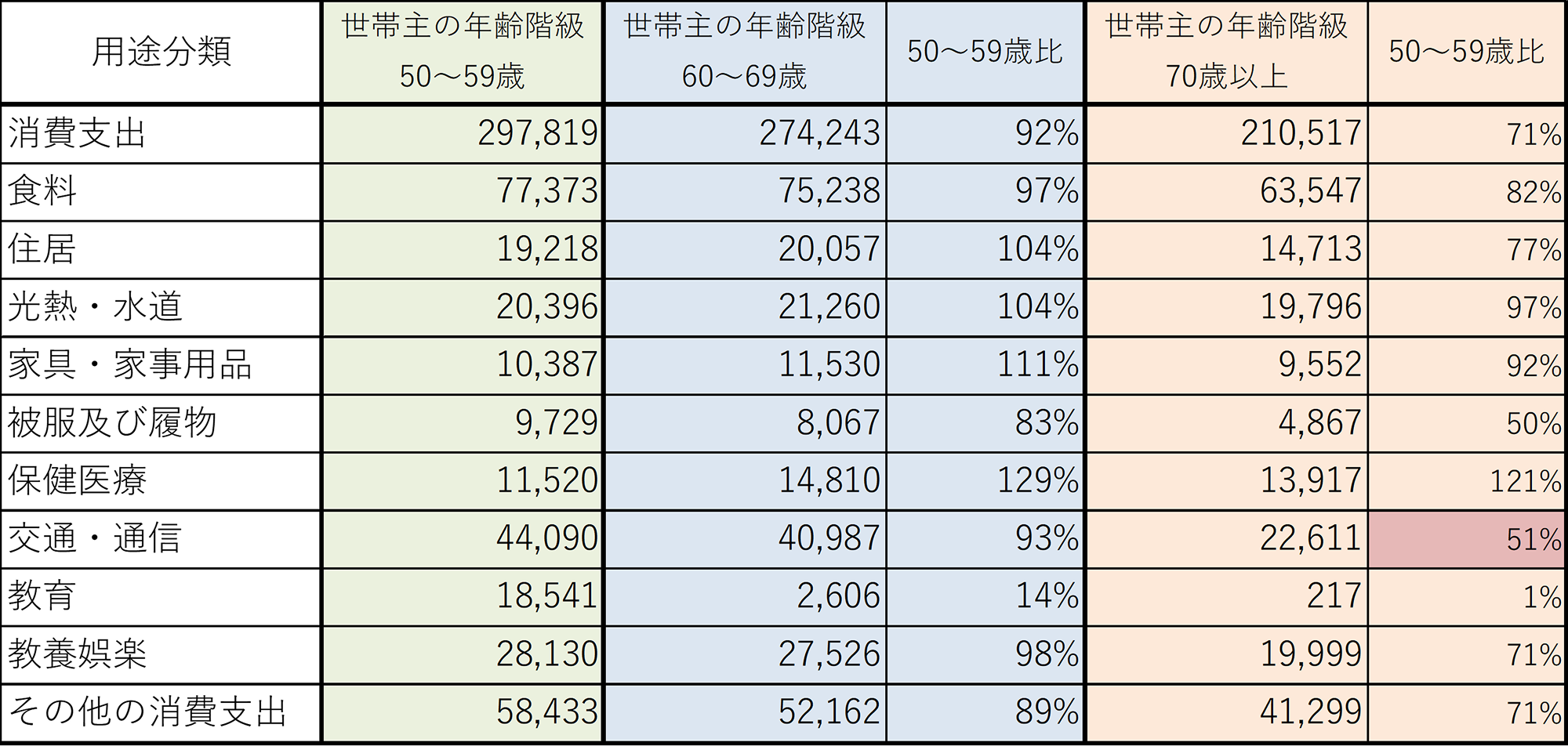

消費支出は、年齢を重ねるごとに減少する傾向にあります。具体的には、50歳~59歳の年齢層と比べると、60歳~69歳では92%、70歳以上では71%にまで落ち込みます(図表3参照)。

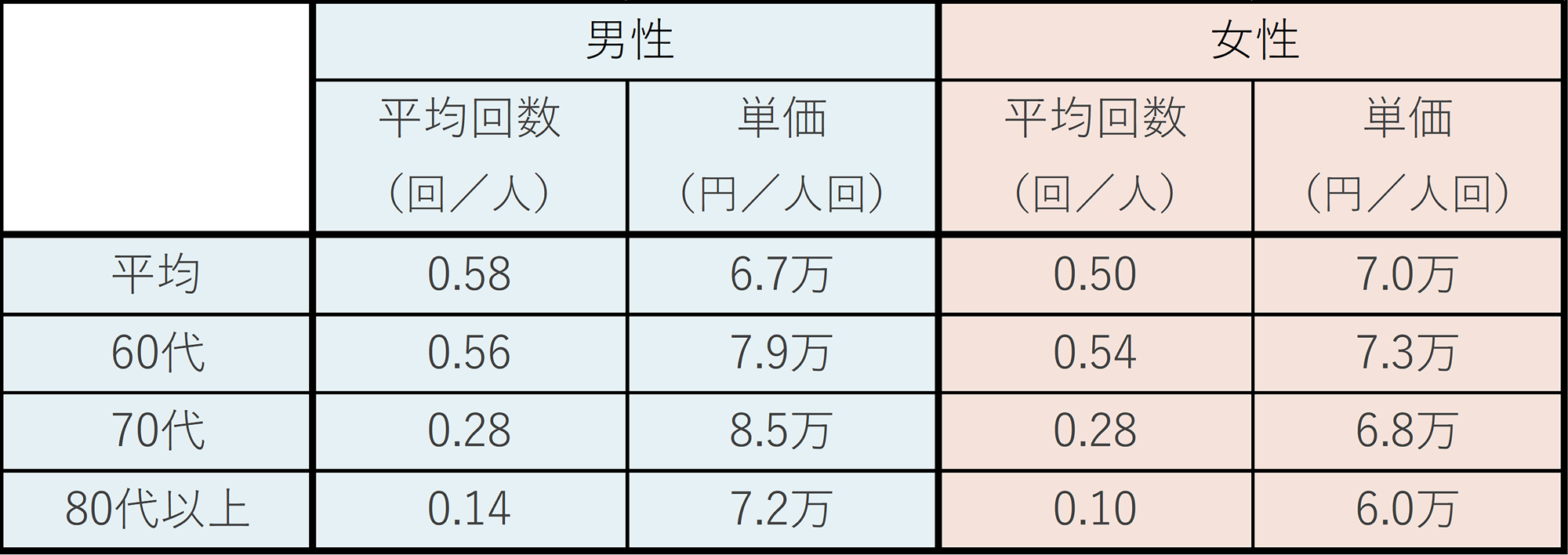

特に70歳以上で顕著に減るのは「交通・通信」関連の支出です。また、宿泊旅行の回数も年齢を経るに従い大きく減少しています。

これは、加齢による心身の衰えが影響していると考えられます。つまり、歳を重ねれば重ねるほどお金を使う機会や必要性が減っていく、ということです。高齢になってからではお金を使いたくても使えなくなると言えるかもしれません。だからこそ、豊かな人生を送るためには、比較的若いうちに計画的にお金を使うことが大切だと言えそうです。

- (出所)総務省統計局「2024年家計調査(家計収支編)」(https://www.stat.go.jp/)

- (注)旅行平均回数は小数点3位以下、旅行単価は百円以下を四捨五入

- (出所)国土交通省観光庁「旅行・観光消費動向調査2025年1~3月期(1次速報)」(https://www.mlit.go.jp/kankocho/)

老後のお金の話というと、「いかに多く残せるか」に焦点が当てられがちです。しかし、お金は本来、人生をより豊かにするための「手段」であって「目的」ではありません。

充実した楽しい老後生活を送るためにも、このマインドセットを変えて、貯めた資産を「どう上手く使うか」という視点を持つようにしましょう。

- ※知るぽると 金融広報中央委員会 『家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)』(https://www.shiruporuto.jp/public/)

- 記載の内容は、制作時点(2025年11月)のものです。

- 記載事項・見解は、全て作成時点で当社が知り得る情報に基づくものです。