長期投資の味方「複利効果」を活用しよう!

はじめてのNISA・

全世界株式インデックス

(オール・カントリー)

「はじめてのNISA・全世界株式インデックス(オール・カントリー)」(以下、「オールカントリー」)は、その名の通り、はじめて投資をする方にもぴったりな投資信託です。

効率の良い資産形成をするための3つのポイント

Point1:投資対象を分散すること

オールカントリーは、日本を含む先進国や新興国など全世界の株式を投資対象としています。

投資をするうえでは、値動きの要因や方向性が異なる銘柄を組み合わせて保有することで、全体の値動きの幅を抑える「分散投資」の考え方が重要です。

オールカントリーは、MSCI ACWI(MSCIオール・カントリー・ワールド・インデックス)(配当込み、円換算ベース)という指数の中長期的な動きを概ね捉える投資成果を目指すインデックスファンドで、同指数は2023年7月末現在、47の国・地域で2,934銘柄もの株式で構成されています。※

つまり、「オールカントリー」への投資を通じて、実質的に世界中の株式に分散投資することができるのです。

※(出所)MSCI、2023年7月末時点

Point2:長期投資の味方「複利効果」とは?

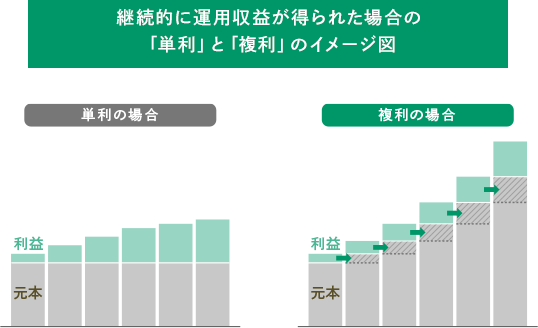

資産運用の方法には、「単利」と「複利」の2つの考え方があります。

「単利」の場合は、投資元本に対してのみ収益が発生することです。一方、「複利」の場合は、運用で収益が得られた場合、その収益を元本に加えて運用していきます。そのため、運用している期間が長くなるほど、「単利」よりも「複利」の方が運用益が大きくなります。これが「複利」の効果で、効率よく利益を得ることが可能です。

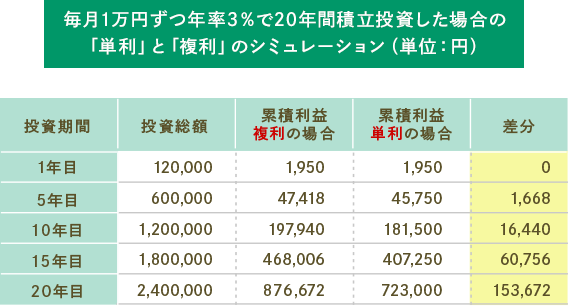

では、「単利」と「複利」は投資信託の積立投資の成果にどのくらい影響するのでしょうか。

そこで、毎月1万円ずつ20年間積立投資し、年率リターンを3%とした場合を例にシミュレーションしました。

1年目の時点では、「単利」と「複利」の累積利益に差はありませんが、最終的に「単利」と「複利」では約15万円の差がつくシミュレーション結果となりました。毎月の投資金額・年率リターン・投資期間が同じ条件の場合、運用で得た収益を元本に加えて運用していく「複利」のほうが効率的に利益を得ることができ、長期にわたって投資を続けることで、その差分も拡大していくことから、長期投資の味方と言えるでしょう。

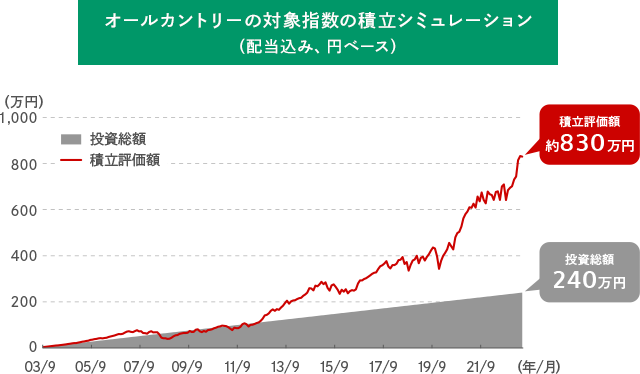

Point3:毎月1万円ずつ20年間積立投資をしたら驚きの結果に!?

オールカントリーの対象指数であるMSCI ACWIに、2003年9月末から2023年8月末までの20年間毎月末に1万円ずつ積立投資した場合のシミュレーションによると、投資総額240万円に対して積立評価額は約3.5倍の約830万円という結果になりました。毎月一定金額を買い付けることから、価格が高い時は少なく、安い時は多く購入することができ、投資タイミングにとらわれることなく、資産運用が続けられます。

-

当コラムで使用した市場指数について

- MSCI ACWI(配当込み、円換算ベース)*

- * MSCI ACWIをもとに、委託会社が独⾃に円換算したものです。

-

はじめてのNISA・全世界株式インデックス(オール・カントリー)の対象指数の著作権等について

- MSCI ACWIは、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

-

- ファンドの詳細(リスクや手数料等)については、投資信託説明書(交付目論見書)の内容をご確認ください。

-

お申込みに際してのご留意事項

- ファンドは元金が保証されているものではありません。

- ファンドに生じた利益および損失は、すべて受益者に帰属します。

- お申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

-

当サイトについて

- 当サイトは、ファンドのご紹介を目的として野村アセットマネジメントが作成したご参考情報です。

- 当サイトは、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当サイト中の記載内容、数値、図表等については、当サイト作成時のものであり、事前の連絡なしに変更されることがあります。

- 当サイト中のいかなる内容も将来の投資収益を示唆あるいは保証するものではありません。