成果指標(KPI)

野村アセットマネジメント(以下「当社」)は、「お客様本位の業務運営を実現するための方針」(以下「本方針」)に基づき、お客様に最良のパフォーマンスを提供するための取り組みの成果を測るKey Performance Indicator(以下「KPI」)を以下の通り、更新致しました。

今後も「お客様本位の業務運営」を更に深化させ、お客様の資産形成に資するファンド、運用パフォーマンス並びにサービスをお届け出来るよう邁進してまいります。

今回のKPI概観

2025年3月末時点におけるKPIの全体の残高加重レーティング※は3.3(前年3.4)となり、目標として掲げている「全体の残高加重レーティングが継続的に3を上回る」を達成しました。運用年数別では、「10年以上」「5年以上10年未満」「5年未満」の全てのカテゴリーにおいて3を上回りました。運用資産クラス別では、「株式」のカテゴリーが3.4(前年3.3)と前年を上回った一方、「その他」のカテゴリーが3.0(前年3.4)に低下しました。「債券」のカテゴリーでは、3.5(前年3.7)と引き続き高い水準を維持しております。今後も当社が目指す「より良い運用商品(運用パフォーマンス)を、継続的に(運用年数)、お客様へ提供する(運用残高)」という考えに基づき、残高加重レーティングの向上及び継続的なKPIの目標達成に向けて取り組んでまいります。

Ⅰ. 運用年数別分布

(2025年3月31日時点)

スクロールして全体を表示

| 設定来の運用年数 | 残高加重レーティング※ | 本数 | 運用残高比率 |

|---|---|---|---|

| 全体 | 3.3 (3.4) | 234 (254) | 100.0% |

| 10年以上 | 3.2 (3.4) | 138 (152) | 65.0% (64.7%) |

| 5年以上10年未満 | 3.4 (3.6) | 81 (88) | 31.2% (31.3%) |

| 5年未満 | 3.1 (3.3) | 15 (14) | 3.8% (4.0%) |

Ⅱ. 運用資産クラス別分布(注)

(2025年3月31日時点)

スクロールして全体を表示

| 運用資産クラス | 残高加重レーティング※ | 本数 | 運用残高比率 |

|---|---|---|---|

| 全体 | 3.3 (3.4) | 234 (254) | 100.0% |

| 株式 | 3.4 (3.3) | 106 (114) | 37.7% (41.3%) |

| 債券 | 3.5 (3.7) | 65 (78) | 28.1% (26.7%) |

| その他 | 3.0 (3.4) | 63 (62) | 34.1% (32.1%) |

(出所)野村総合研究所Fundmarkより野村アセットマネジメント作成

( )内は、2024年3月31日時点の数値

(注):運用資産クラスは、Fundmarkの大分類を基に定義

株式:国内株式、海外株式

債券:国内債券、海外債券

その他:マルチアセット、国内不動産投信、海外不動産投信

1)当社が目指す姿

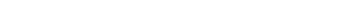

KPIは、『お客様の中長期的な資産形成に資するために、より良い運用商品(運用パフォーマンス)を、継続的に(運用年数)、お客様へ提供する(運用残高)』という3つの軸をそれぞれ高めるための指標という考え方に基づき設けております。当社は、このKPIを達成することで、企業理念に基づき、お客様の最善の利益のために業務運営を行う運用会社であり続けることを目指します。

重要な3つの軸

-

1-1)運用パフォーマンスについて

運用パフォーマンスは、当社がお客様に提供する付加価値そのものを定量的に示しており、当社がお客様に最良のパフォーマンスを提供しているかどうかを測る重要指標の一つです。

その計測にあたり、株式会社野村総合研究所(以下「NRI」)が公表している「Fundmark投信評価レポート」において、当社の投資信託(以下「当社ファンド群」)に付与されているレーティング(以下「Fundmarkレーティング」)を使用します。 -

1-2)運用残高について

運用残高は、より良い運用商品(運用パフォーマンス)がより多くの投資家の皆様に受け入れられた結果と捉えています。従って、運用残高が安定的に高位に推移することが重要な指標になります。

-

1-3)運用年数について

より良い運用商品(運用パフォーマンス)を長期間にわたって継続的に運用することが、お客様の中長期的な資産形成に貢献すると考えています。従って、運用年数の長さも重要な指標となります。

2)当社のKPI

以上の考え方に基づき、Fundmarkレーティング、運用残高及び運用年数を利用したKPIを設けました。

これによって、次の2つの定量的な目標の達成を目指します。

A)より良い運用商品(運用パフォーマンス)を、多くのお客様へ提供した結果(運用残高)、全体の残高加重レーティング※が継続的に3を上回ることを目指す。

B)中長期的な資産形成に資する商品を提供するという観点(運用年数)から、5年以上の当社ファンド群の残高加重レーティング※の維持・改善を目指す。

- ※残高加重レーティングについて

-

- 1.「Fundmark投信評価レポート」のレーティング対象として採用されている当社ファンド群を母集団とします。

- 2.母集団の残高合計に占める、個々のファンドの残高割合を「残高比率」とします。

✓Aファンドの残高比率 = Aファンド残高 ÷ 母集団の残高合計 - 3.個々のファンドに付与されたFundmarkレーティングのスコア(☆☆☆☆☆=5 ~ ☆=1)に残高比率を掛けたものを「残高加重レーティング」とします。

✓Aファンドの残高加重レーティング = Aファンドの残高比率 × スコア - 4.個々のファンドの残高加重レーティングの総和が全体の残高加重レーティングとなります。

✓全体の残高加重レーティング = Σ(個々のファンドの残高加重レーティング)

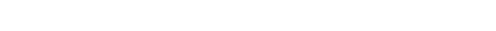

- 補足)Fundmarkレーティングについて

- NRIは、国内で販売されている追加型投資信託※の運用実績を用いて、商品ごとにパフォーマンスの比較・評価を行っています。運用方針や運用実態に沿って投資信託の分類(Fundmark分類:約300分類)を行い、同一分類内において、投資信託のパフォーマンス(リスク調整後リターン)を相対的に評価し、5段階の評価(Fundmarkレーティング)を発表しています。

※追加型投資信託の内、評価対象となるものは、アクティブファンド、トラックレコードが3年以上のファンド、過去3年の平均運用残高が10億円以上、かつ評価最終月の運用残高が10億円以上のものに限る(ひとたび評価対象となった場合には、評価期間中の平均運用残高が10億円以上、かつ評価最終月末の運用残高が8億円以上であれば対象を継続)。また、上記の条件を満たす投資信託が10本以上存在するカテゴリ(小分類を為替分類で細分化した分類)に属するものに限る。

5段階の評価(Fundmarkレーディング)のイメージ

尚、当社ファンド群のFundmarkレーティングの分布は以下のとおりです。

(2025年3月31日時点)

スクロールして全体を表示

| レーティング | 本数 | 運用残高比率 |

|---|---|---|

| 5 | 33 (38) | 21.6% (20.0%) |

| 4 | 63 (69) | 20.5% (28.9%) |

| 3 | 78 (85) | 29.9% (28.6%) |

| 2 | 46 (49) | 23.1% (20.3%) |

| 1 | 14 (13) | 5.0% (2.2%) |

| 合計 | 234 (254) | 100.0% |

( )内は、2024年3月31日時点の数値

Fundmarkレーティングはあくまで過去のデータを分析したものであり、将来のパフォーマンスを保証するものではありません。Fundmarkレーティングは、投資判断・資産運用の参考となる情報の提供を目的としたものであり、投資勧誘等を目的としたものではありません。Fundmarkレーティングのいかなる部分も、その著作権、知的財産権その他一切の権利は、株式会社野村総合研究所又はその許諾者に帰属しており、いかなる目的であれ、電子的、機械的、光学的、その他のいかなる手段によっても、株式会社野村総合研究所の書面による同意なしに、無断で複製、引用、転載又は転送等を行うことを禁止いたします。株式会社野村総合研究所は、Fundmarkレーティングの正確性、完全性、最新性、網羅性、適時性等につき、いかなる保証も行いません。また、Fundmarkレーティングの利用に起因する利用者およびその他第三者のいかなる損害についても、株式会社野村総合研究所は一切の責任を負いません。