日本×アメリカ比較編

歴史から学ぶ資産運用

日々、様々なニュースが市場環境に影響を与えています。過去の出来事が市場にどのような影響を与えてきたのか、歴史を知ることで、資産運用のヒントになるかもしれません。

日本人とアメリカ人の両親から生まれた「私」は、日本とアメリカに住む祖父がいます。日本人の祖父には日本の歴史、アメリカ人の祖父にはアメリカの歴史、それぞれに話を聞いた結果、日本とアメリカの資産形成の違いについて比べてみました。

登場人物

-

私:18歳(2005年生まれ)

-

アメリカ人のおじいちゃん:73歳(1950年生まれ)

-

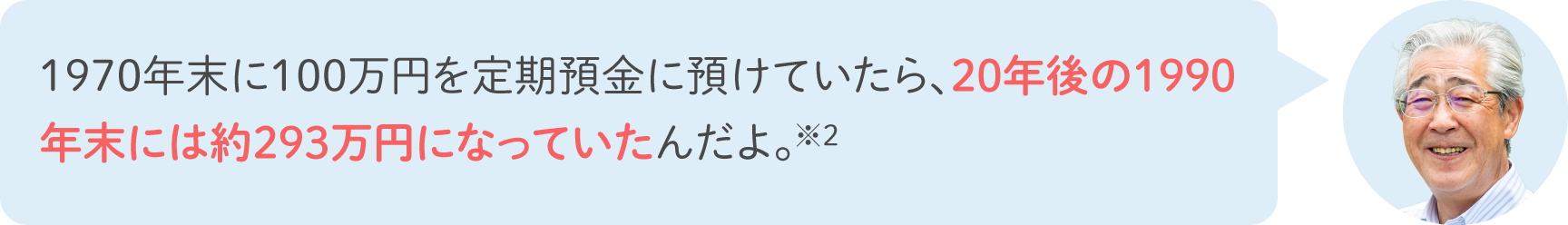

日本人のおじいちゃん:73歳(1950年生まれ)

日本とアメリカの金融資産の違いを比較

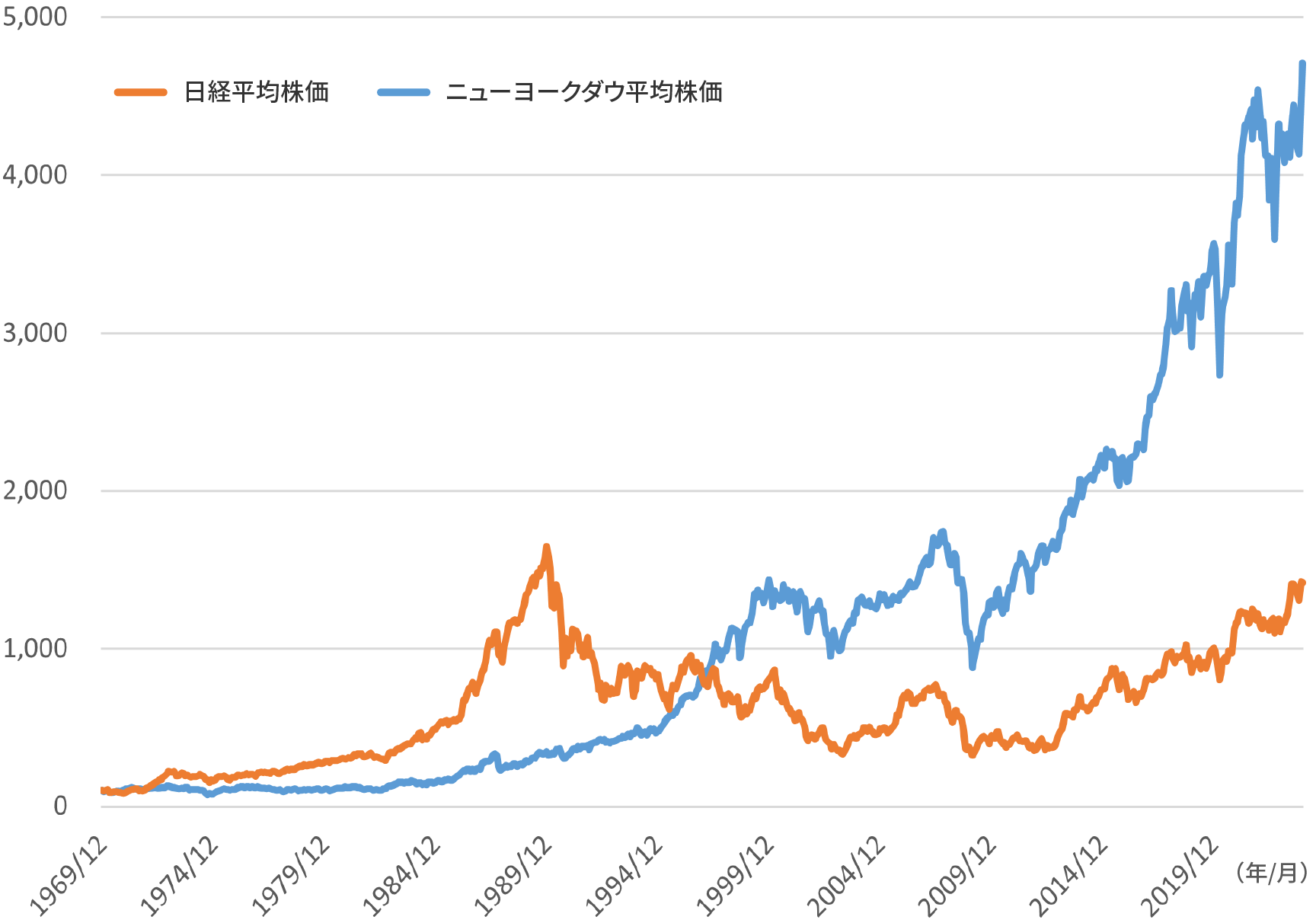

日経平均株価とニューヨークダウ平均株価のパフォーマンス推移

期間:1969年12月末~2023年12月末、月次

*1969年12月末を100として指数化

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

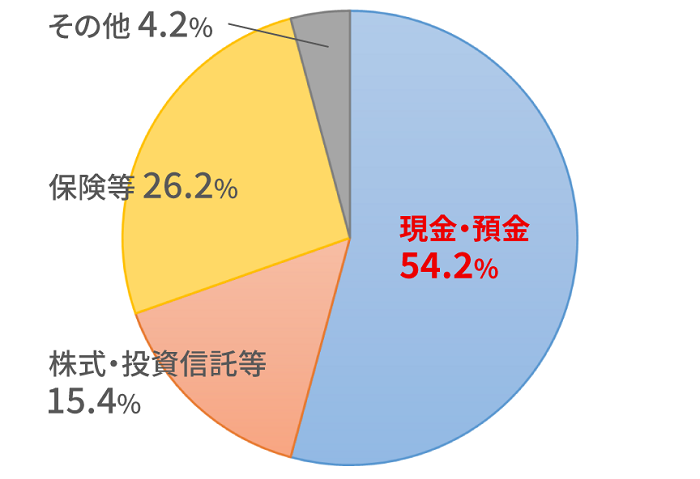

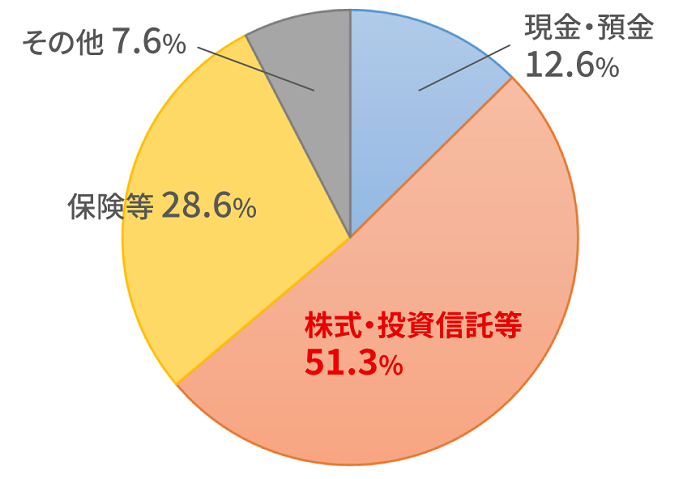

個人の金融資産比率

(2023年3月末時点)

日本

米国

*四捨五入により、各内訳の合計が100%とならない場合があります。

(出所)日本銀行(https://www.boj.or.jp/)のデータを基に野村アセットマネジメント作成

※12002年~2022年。個人金融資産は現金・預金、債券、株式等。運用によるリターンは資産価格の変動による伸びから算出しており、利子や配当の受取りを含みません。

(出所)金融庁「成長と資産所得の好循環・資産運用立国の実現に向けて(2023年12月1日)」(https://www.fsa.go.jp/)

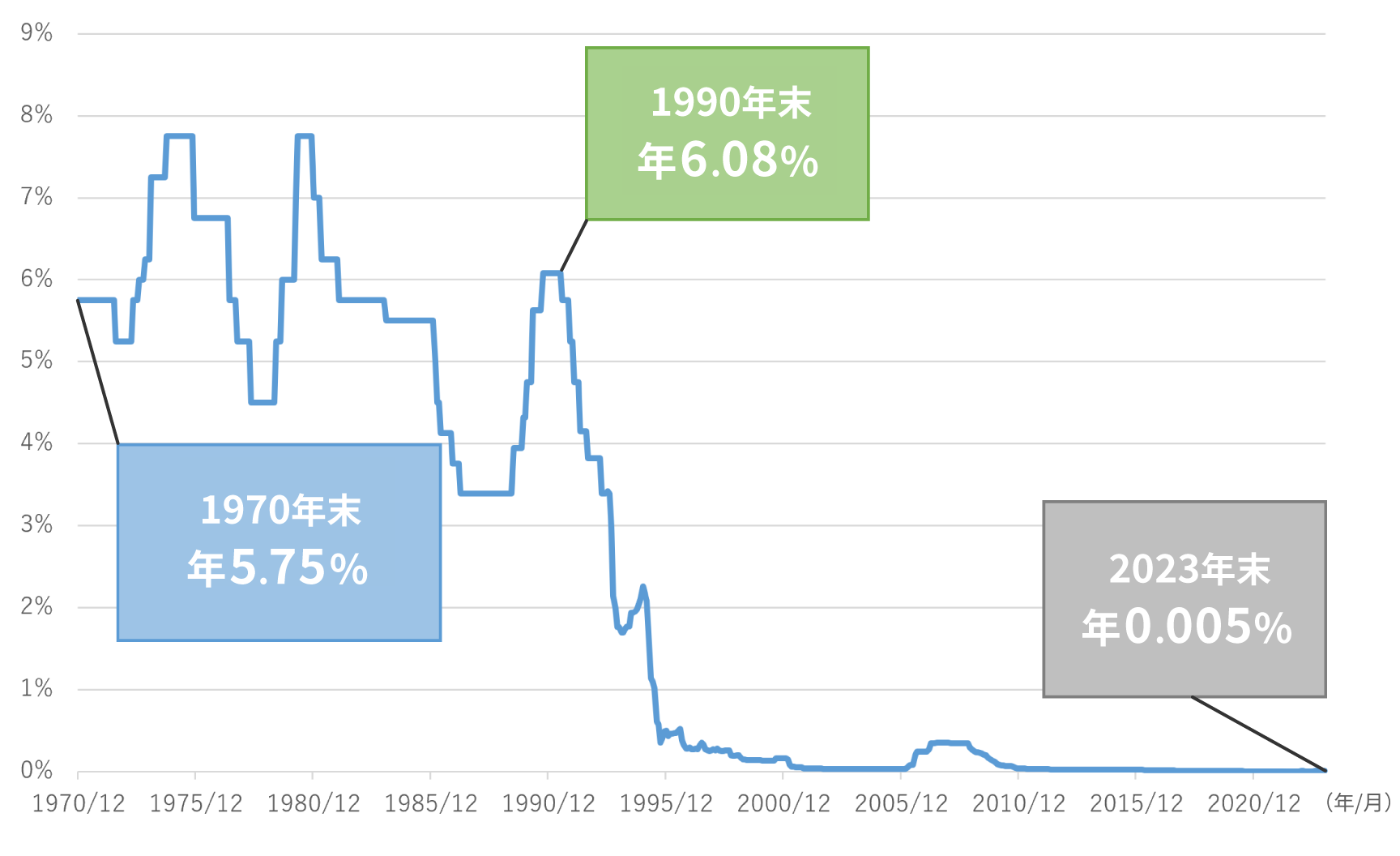

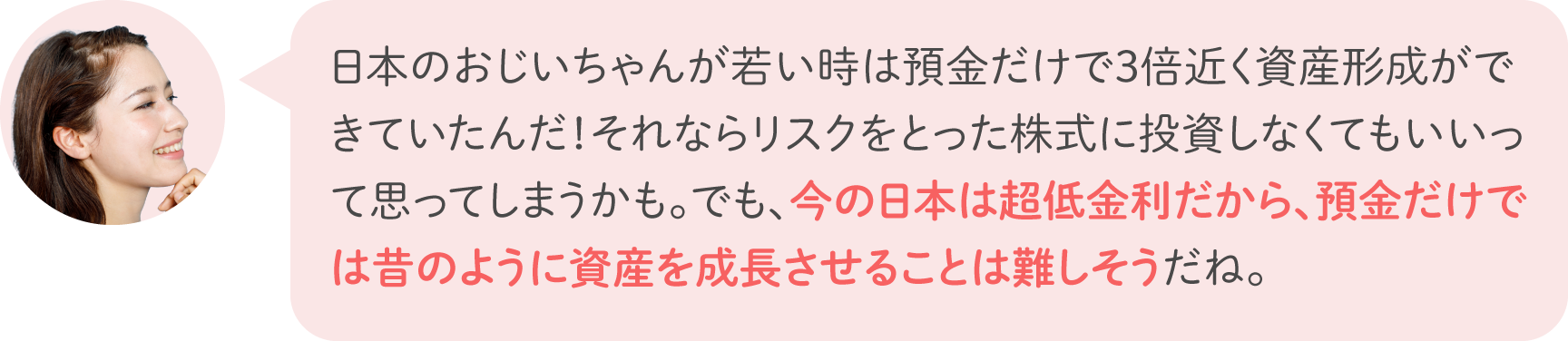

日本の金利の推移(定期預金/1年)

期間:1970年12月末~2023年12月末、月次

(出所)野村総合研究所SuperFocus、日本銀行(https://www.boj.or.jp/)のデータを基に野村アセットマネジメント作成

※2定期預金/1年。利息を複利とした場合。(出所)野村総合研究所SuperFocus

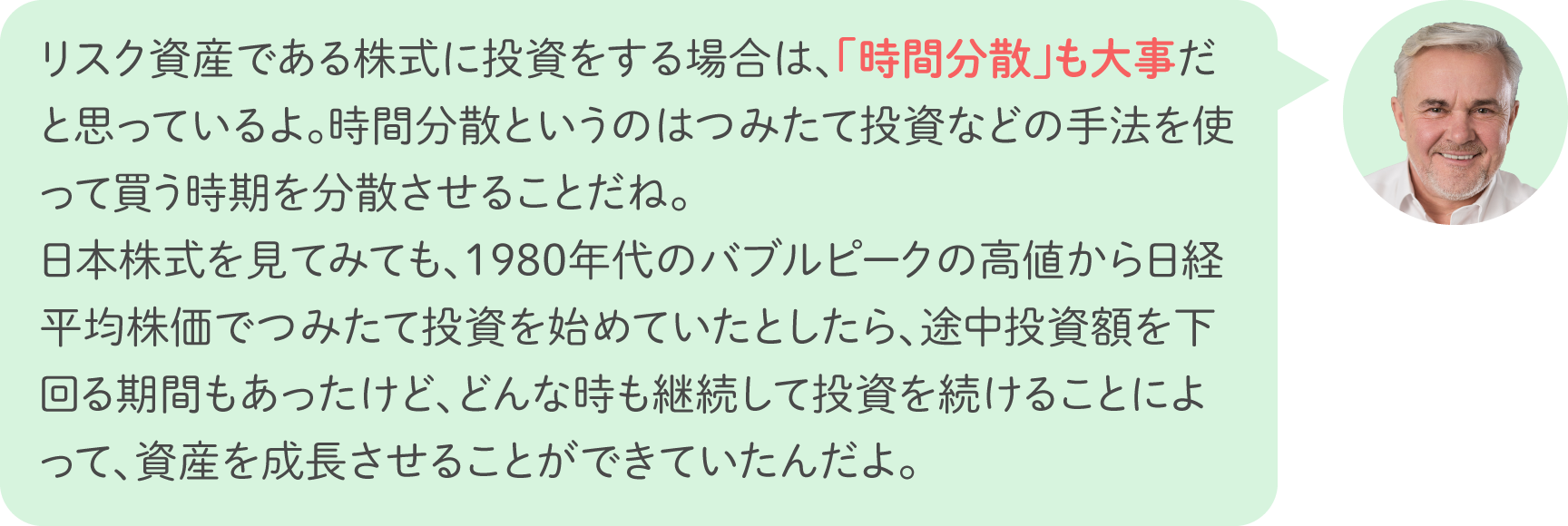

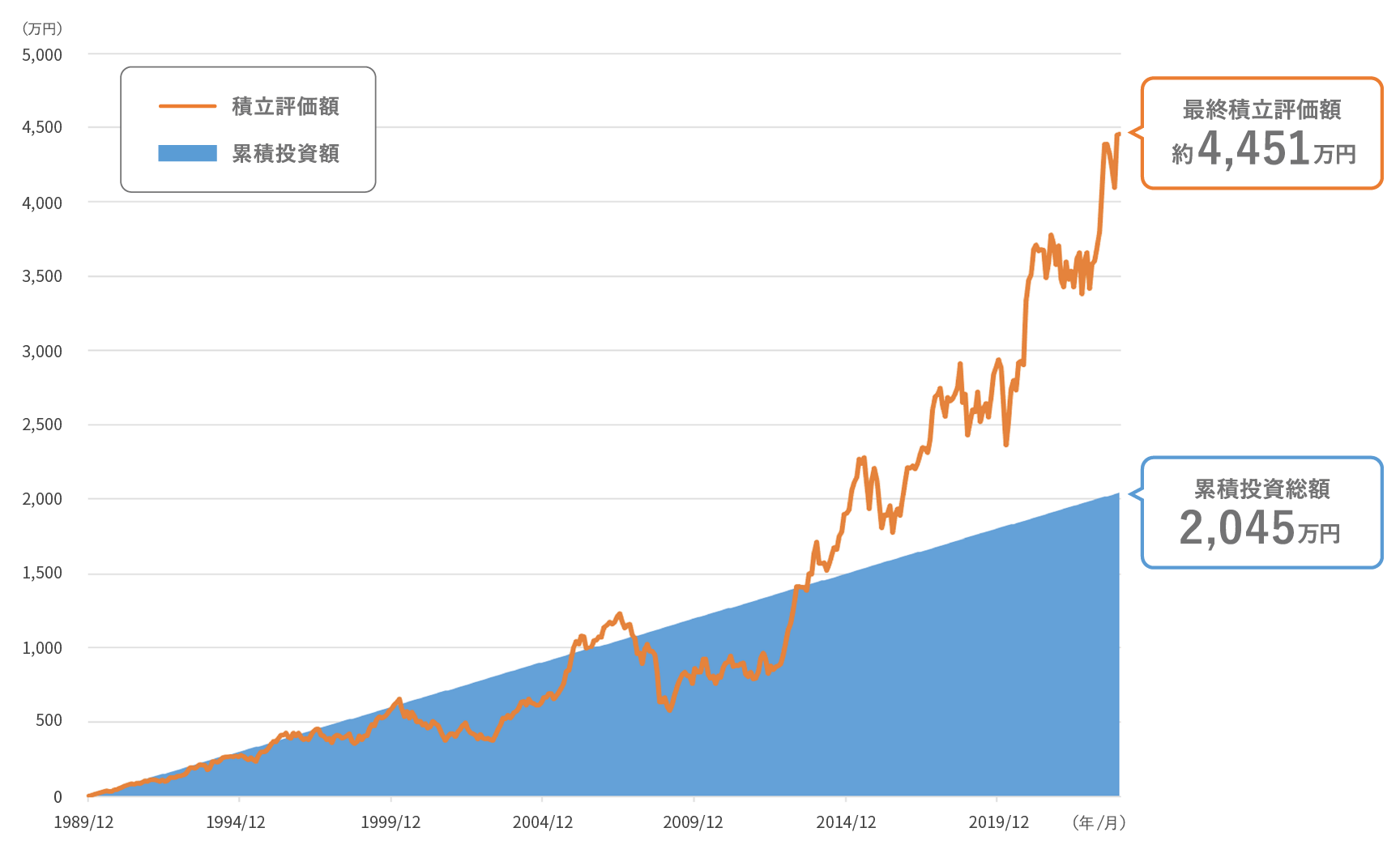

バブルのピーク(1989年12月末)から日本株式に

毎月5万円ずつ積立投資を行なったシミュレーション

期間:1989年12月末~2023年12月末

(使用した指数)「日本株式」日経平均株価

上記はシミュレーションであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コスト等は考慮しておりません。市場指数そのものに投資することはできません。基準価額=日経平均株価と仮定し、当初元本1口=1円として口数を計算しています。ファンドの運用実績ではありません。

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

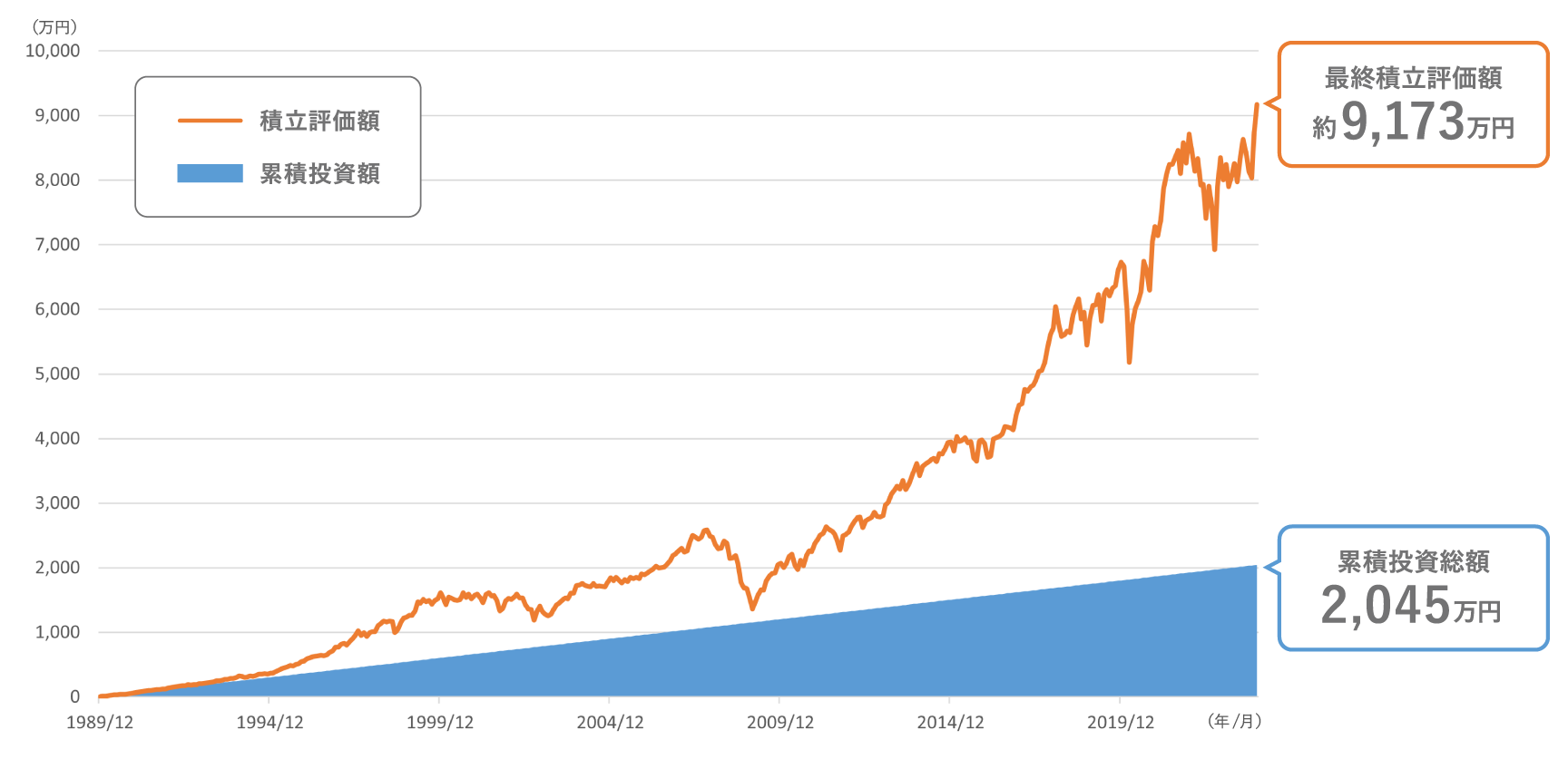

日本のバブルのピーク(1989年12月末)から米国株式に

毎月5万円ずつ積立投資を行なったシミュレーション

期間:1989年12月末~2023年12月末

(使用した指数)「米国株式」ニューヨークダウ平均株価

上記はシミュレーションであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コスト等は考慮しておりません。市場指数そのものに投資することはできません。基準価額=ニューヨークダウ平均株価と仮定し、当初元本1口=1円として口数を計算しています。ファンドの運用実績ではありません。

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

①為替変動リスクを抑えた投資手法で、外国資産に投資する。

②日本円しか持たないリスクを考えてみる。

*プラザ合意についてはコラム「1980年代ってどんな時代?(日本編)」で説明しています。

*為替ヘッジの詳細についてはコラム「為替変動の影響は、なくならないの?」、「「為替ヘッジ」にはコストがかかるの?」で解説しています。

*NISAの詳細はNISA特集ページよりご覧ください。