2.インフレ

なぜ今、資産運用が必要なの?

新聞やニュースなどでインフレという言葉が聞かれるようになってきています。インフレとは、継続してモノ・サービスの価格が上がることを指します。

以下の図は、1970年から2023年までに起きたモノ・サービスの価格の変化です。実際に、インフレが進行してきたことが見てとれます。

モノ・サービスの価格の変化

上記データは東京都区部の年平均価格を示しています。

(出所)総務省統計局「小売物価統計調査(動向編)調査結果」(https://www.stat.go.jp/)のデータを基に野村アセットマネジメント作成

また、普段購入しているお菓子のサイズが小さくなっているなど、価格は据え置きで内容量が減ってしまうステルス値上げ(シュリンクフレーション)を感じている方もいらっしゃるかもしれません。

インフレになると、同じお金で買えるモノの量が減ります。これは、実質的にお金の価値が下がるということです。

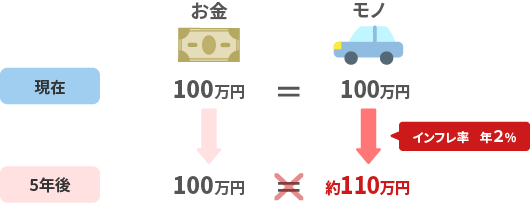

例えば、物価が毎年2%ずつ上昇した場合、現在100万円のモノは、5年間で約110万円まで上昇します。つまり、現金のまま置いている100万円のお金の実質的価値は、5年後、約90万円相当まで目減りしてしまうということです。

物価が2%ずつ上昇した場合…

上記はイメージ図です。将来の投資成果を示唆あるいは保証するものではありません。(作成)野村アセットマネジメント

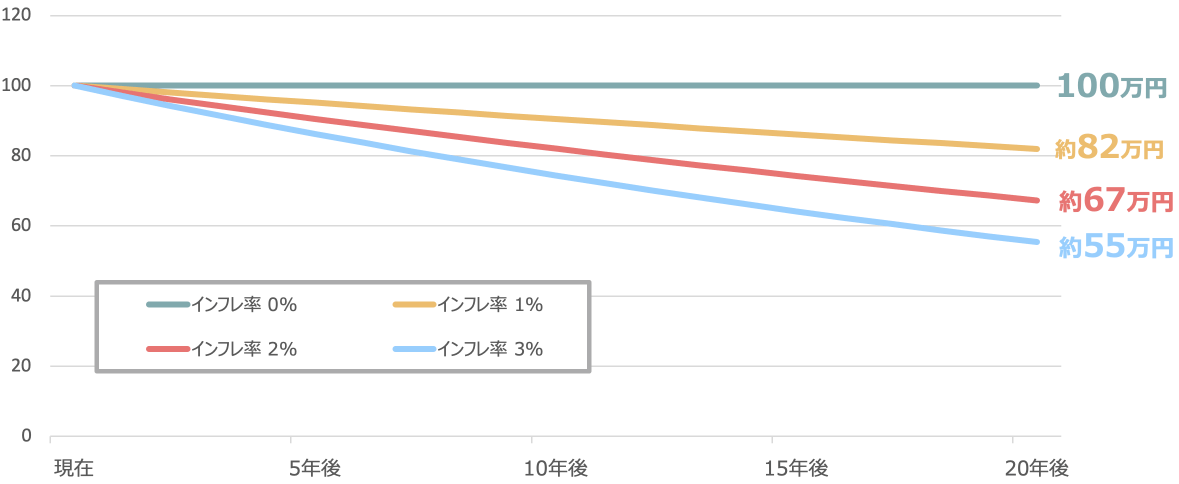

以下のグラフは、インフレ率別に元本100万円の20年後の実質的価値を比較しています。例えば物価が20年間、毎年2%ずつ上昇した場合、現金のまま置いている100万円の実質的価値は、約67万円相当まで目減りしてしまいます。現預金であれば額面金額自体が減ることはありませんが、実質的価値が目減りする可能性があるのです。

インフレ率別・元本100万円の20年後の価値

上記はイメージ図です。将来の投資成果を示唆あるいは保証するものではありません。(作成)野村アセットマネジメント

そこで、現預金で保有している資産の一部をインフレに強いとされる資産に置き換えることで、インフレから資産を守ることが期待できます。では、どのような資産がインフレに強いとされているのでしょうか?

一般的に株式は、インフレに強い資産の1つといわれます。株価は企業業績に連動して動く傾向があります。インフレ下でモノ・サービスの価格が上昇すれば、企業の売上が上がりやすくなり、収益の上昇が期待できます。その結果、株価が上昇する可能性が高まります。

しかし、個別銘柄に投資をするためには、1つ1つの企業を調査するほか、多額の投資資金が必要であり、難易度が高いものです。投資初心者の方は、株式を投資対象とする投資信託を活用してみてはいかがでしょうか。投資信託は、複数の投資家から資金を集めて、運用の専門家が株式や債券などに投資・運用する金融商品です。通常、株式や債券などに投資するにはある程度まとまった資金が必要ですが、投資信託は1万円程度の資金から複数の資産に分散投資をすることが可能です。

- インフレって、今だけのこと?どれくらい影響力があるの?

-

近年、国民的なお菓子やコンビニエンスストアの商品、人気のスマートフォン等が続々と値上げに踏み切っていますが、以下の表から、歴史的にも世界的にもある程度のインフレがある状態のほうが普通であることがみてとれます。

日本、英国、米国、インドのインフレ率

| 日本 | 英国 | 米国 | インド | |

|---|---|---|---|---|

| 過去50年間 | 2.3% | 5.3% | 4.0% | 7.9% |

| 過去10年間 | 0.8% | 2.3% | 2.5% | 6.0% |

※ 過去50年間は1973~2022年(年次)の平均値。過去10年間は2013~2022年(年次)の平均値。

(出所)OECDデータを基に野村アセットマネジメント作成

また、長期的にインフレが続くと、その影響は大きくなります。

例えばインフレ率2%の場合、以下のように計算できます。1年後は+200円ですが、20年では+約4,859円となります。長期的にみると、インフレの効果は意外にも大きいということがお分かりいただけるのではないでしょうか。これは、「複利」の効果によるものです。

- インフレ率2%の場合のモノの値段への影響

-

- 1年後 1万円×1.02 = 1万200円

- 5年後 1万円×1.02×1.02×1.02×1.02×1.02 = 約1万1,040円

- 20年後 1万円×1.0220 = 約1万4,859円

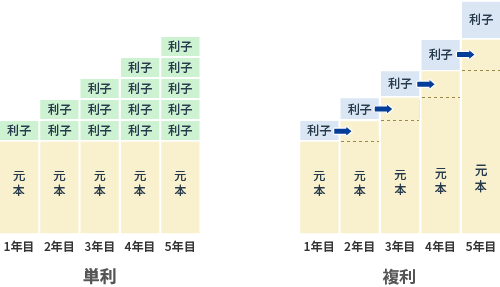

「単利」の場合は、最初の元本に対してのみ利子がついていきます。一方、「複利」の場合は、前年に得た利子を元本に加えて運用していきます。そのため、運用している期間が長くなるほど、「単利」よりも「複利」の利子が大きくなります。これが「複利」の効果です。

単利と複利

上記はイメージ図であり、すべてを説明しているものではありません。税金、手数料等は考慮していません。

将来の投資成果を示唆又は保証するものではありません。(作成)野村アセットマネジメント

「複利」の効果について、1万円を金利2%で運用した場合を例に解説します。

もし1万円を金利2%で運用した場合には、「複利」の効果が働き、20年後に約1万4,859円となります。

- 1万円を金利2%で運用した場合

-

- 1年後 1万円×1.02 = 1万200円

- 5年後 1万円×1.02×1.02×1.02×1.02×1.02 = 約1万1,040円

- 20年後 1万円×1.0220 = 約1万4,859円

上記の計算式は、「インフレ率2%の場合のモノの値段への影響」と全く同じです。インフレという観点では私たちの敵となる「複利」ですが、資産運用を通して味方につけてみてはいかがでしょうか。

- 複利・インフレ・分散効果について、動画でわかりやすく解説しています。

-

エピソード1 投資のための金融リテラシー