60代向け!資産運用おすすめプラン

資産運用会社で働く社員の資産運用をのぞき見!!年代別!資産運用おすすめプランのご紹介

60代向け、資産運用おすすめプランのご紹介

- POINT

- セカンドライフに向けた過渡期でもある60代のおすすめプランは「分散投資」。これまで築き上げた大切な資産に上手に働いてもらうため、「攻め」と「守り」をきちんと分けて考えることが重要です。

会社を退職してセカンドライフを迎える方、働き続ける方、60歳を過ぎても多様なライフプランがあります。一方で、60歳を過ぎると、ほぼ全員が、残りの人生や将来のお金について、真剣に考えるようになります。人生を100年と考えて生活設計を行なうと、これまでの資産計画でよかったのか、もう一度見直す必要があると気付くかもしれません。

インフレや増税などに負けないように、これまで蓄えた金融資産や退職金にも働いてもらう必要があるのではないでしょうか。資産の中で現金・預貯金の比率が多い場合、リスク資産に一部振り分けて、お金に働いてもらうことを考えてみましょう。また、リスク資産の中で「守りながら増やす運用」と「積極的に増やす運用」とに分けて考えるコア・サテライト戦略がおすすめです。

- インフレ、増税などに負けない資産運用とは?コア・サテライト戦略などをご紹介します。

-

人生100年を支える資産計画

- 現在のインフレの状況についてデータを使ってご説明します。

-

物価上昇の影響は高齢者ほど大きい

「守りながら増やす運用」に大事なことは分散投資です。しかし、これまで資産運用を始めていなかった方にとっては、急にリスク資産に振り分けるといっても、どのように分散投資を始めればいいかわからず戸惑う方も多いと思います。そんな方には「ファンドラップサービス」という資産運用の方法もあります。ファンドラップとは運用のプロが代わりに資産運用を行なうサービスです。きちんとお客様の考え、資産計画などをヒアリングした上で、それぞれのお客様に合った資産配分を提案するというもので、運用開始後も、運用のプロが経済・金融情勢に応じて、資産配分の見直しを行なっていき、メンテナンスをしながら運用を続けていくことができます。

また、一度に多額のお金を投資することが怖いと思う方には、ある程度「期間を区切った積立投資」という方法もあります。「積立投資」は、一般的には積立期間が長期の方がリスクの低減につながると言われています。しかし、まとまった投資予定の資金がある場合において、長期間での少額投資を行なうと、その結果、投資予定資金の多くが、そのまま手元に残ることになります。あまりにも積立期間を長くしてしまうと、「資産運用により、資産を成長させる」という投資目的を、十分に達成できない可能性もあります。年代やライフプランによってお金の時間軸は違ってくるので、ご自身にあった積立期間を考えてみてはいかがでしょうか。

- ファンドラップサービスについてや、投資信託との違いについてご説明します。

-

ファンドラップサービスとは?

- 「期間を区切った積立投資」の運用シミュレーションを動画でご説明します。

-

まとまった資金を活用した積立投資

退職した方は家族との時間を作れるようになったのではないでしょうか。お孫さんがいらっしゃる方におすすめなのが「孫への贈与リレープラン」です。少子高齢化の日本において、孫が大人になる頃のお金の問題は心配です。このプランは「贈与制度」と「積立投資」を活用し、将来のお孫さんの人生まで寄り添える手法です。投資教育がまだ盛んではない日本において、お孫さんとお金の話をしてみてはいかがでしょうか。資産運用の重要さを実体験から伝えることができれば、資産だけではなく知識という目には見えない財産も受け継ぐことができるでしょう。

- 「贈与制度」と「積立投資」を活用し、孫に資産を受け継ぐ方法を動画でわかりやすくご説明します。

-

家族のためのお金の話 孫への贈与リレープラン

資産運用会社で働く社員の資産運用をのぞき見!

資産運用会社の社員はどんな資産運用をしているのか気になりませんか?実際に野村アセットマネジメントの同年代の社員に資産内容をインタビューしました。

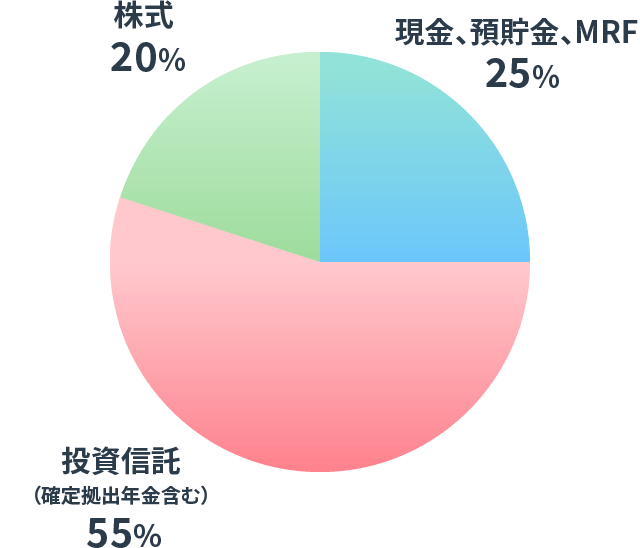

60代社員の資産運用

【運用資産】

積立投資など、その他株式6銘柄(前職時に取得。現在は保有のみ)、投資信託5ファンド、MRF※1

- ■現在の投資状況

- 積立投資

- 投資信託の積立投資(新興国株式 100%)

その他に、下落局面で投資ができるように待機資金を置いています。

- ■投資信託の内訳

- 日本株式、外国株式、米国ハイ・イールド債が中心

通貨選択型投資信託も活用、新興国株式で積立投資 - ■企業型確定拠出年金(DC)を用いた積立投資の内訳

- 会社拠出:投資信託 日本株式(25%)、世界株式(25%)、世界債券(25%)、バランス型(25%)

保有資産のポートフォリオ

【目的・運用方針】

- 今後の趣味・レジャー費、老後の生活費などのために運用しています。

- 積立投資は新興国株式の投資信託1ファンドのみ継続して購入を続けています。

- 前職で取得した株式は配当利回り・株主優待の観点で選択していました。社内のルールで株式の個別銘柄の売買はできませんが、長期的な視点で保有しています。

- 定年を迎えた際に、投資信託と確定拠出年金の半分を売却しました。投資信託の売却金はMRFへ、確定拠出年金の売却金はバランス型、外国債券型の投資信託に変更しています。これらはマーケットの下落時に購入するための待機資金として置いています。

※1MRF…マネー・リザーブ・ファンドの略称。証券総合口座内で商品を売買する際の決済口座としても使用される。銀行口座の預金に近い位置づけとして使われている。

*上記は、あくまでも個人の資産運用例であり、会社としての統一的見解として記載しているものではありません。

*記載している数字は概数です。